カーブ陰謀論 続編:イールドベーシス──ステーブルコイン利回りの新時代

Ethenaを超えたステーブルコイン取引の新たな展開

大規模なステーブルコイン信用拡大が進む現在、最先端のイールド戦略については@YBSBarkerをフォローしてください。

Luna-USTの崩壊後、アルゴリズム型ステーブルコインは市場から消えました。かつてはCDPモデル(DAI、GHO、crvUSD)が将来への希望とされていましたが、USDTやUSDCの圧力を受け、キャピタル効率の低い過剰担保化を回避し、ネイティブイールドを活用してDeFiの新たな可能性を切り開いたのは、Ethenaとそのイールドペッグ型システムです。

一方でCurveは、初期のDEX覇権をステーブルコイン取引によって築き、その後Llama Lendによるレンディングや自社ステーブルコイン(crvUSD)のローンチへと拡大しました。しかしAaveが市場の注目を集めるなか、crvUSDの発行残高は1億ドルをなかなか超えることができず、その影響力は限定的です。

しかし今、Ethena、Aave、Pendleが台頭するなか、Curveの新プロジェクトYield Basisが、レバレッジ取引を通じて拡大するステーブルコイン市場へと参入を図っています。その主な目的は、AMM DEXに長年存在してきたインパーマネントロス(IL)問題の解消にあります。

インパーマネントロス解消への単一側面型アプローチ

Curveの新たな挑戦:「あなたのBTCは私のものに。YBでしっかり防御せよ。」

Yield Basisは、流動性マイニング、プリマイニング、Curve War、ステーキング、veToken、LPトークン、レバレッジループという、現代DeFiの要素をすべて備えた「DeFiルネサンス」の集大成的プロトコルです。

Curve創設者Michael Egorovは、Uniswapのx*y=k式の改良を目指し、より高効率なステーブルコイン取引と資本パフォーマンスのためにstableswapとcryptoswapアルゴリズムを開発したAMMイノベーターでもあります。

Curveは、大規模なステーブルコイン取引を通じて、USDCやUSDT、DAIなどの主要銘柄のオンチェーンインフラを早期に確立しました。Pendleが登場するまでは、Curveがオンチェーン最大のステーブルコイン取引拠点でした。USTの崩壊も、Curveからの流動性流出が引き金となりました。

さらにCurveは、veTokenモデルの先駆者として、Convexの「ブライバリー」機構を導入し、veCRVを実用的な資産として位置付けました。しかし、4年間のロックアップを経ても、多くの$CRV保有者の手元に残ったのは痛みだけでした。

PendleやEthenaの急成長によりCurveのプレゼンスは低下しました。なぜなら、USDeのヘッジはCEXで行われ、イールドはsUSDeを通じて分配され、そもそもステーブルコイン取引自体のコアバリューが縮小したからです。

Curveの最初の反撃は、2024年にConvexやYearn Fiと共同で実施されたResupplyイベントです。これは意欲的な一手でしたが大失敗に終わり、Curveが初めて本格的なつまずきを経験しました。

ResupplyはCurveの正式プロジェクトではなかったものの、その失敗はCurveの評価を下げる結果となりました。Curveが積極的な対策を講じなければ、新たなステーブルコイン時代の流れに乗り遅れるリスクがあります。

そのような流れのなか、Yield Basisはステーブルコインやレンディング市場自体ではなく、AMM DEXにおけるインパーマネントロスの問題にフォーカスしています。ただし、Yield Basisが狙うのはインパーマネントロスの消滅ではなく、その仕組みを利用してcrvUSD発行量を拡大することです。

インパーマネントロスの仕組みを整理します。LP(流動性提供者)は、AMM DEXペアに「両サイドの流動性」を供給し、手数料分配をインセンティブとして伝統的なマーケットメイカーに代わる役割を果たします。例えばBTC/crvUSDプールでは、LPは1BTCと1crvUSD(1BTC=1USDと仮定)を供給し、合計で2ドル分の価値を預けます。

1BTCの価格pはy/xで表され、p=y/xとします。BTCの価格が2ドルに倍増するとアービトラージの余地が生まれます。

プールA:アービトラージャーが1ドルで1BTCを購入。LPはBTCを売却し、2ドルを受け取ることになります。

プールB:現在2ドルの価値となったプールでは、アービトラージャーが売却で1ドルの利益(2ドル-1ドル)を得ます。

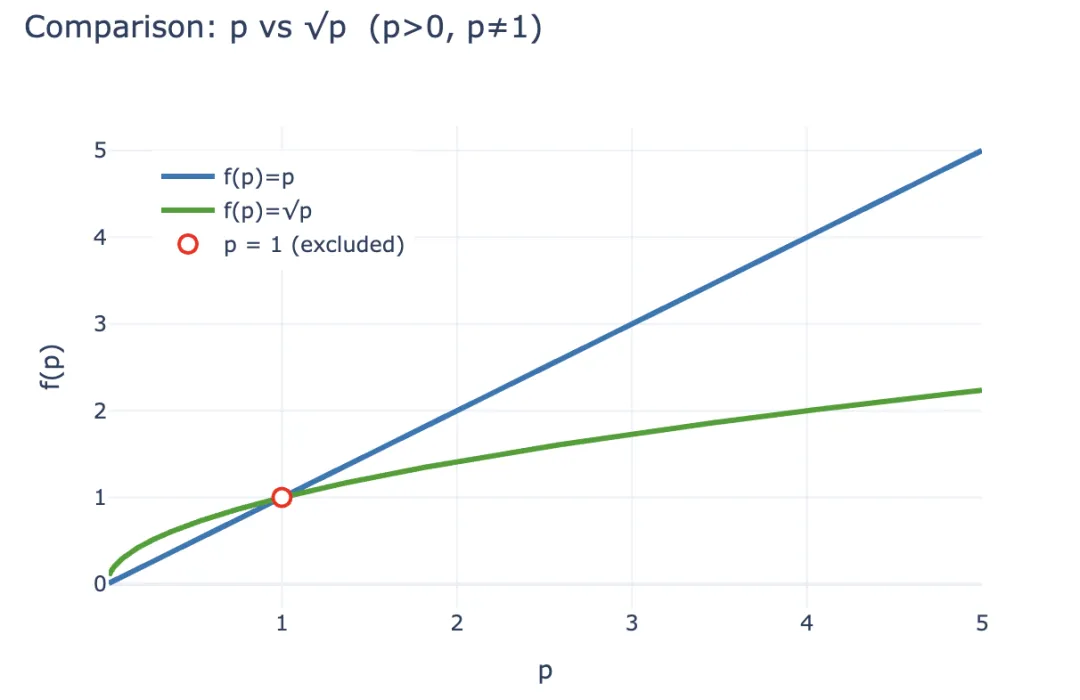

この利益の原資は、プールAのLPが負担しています。定量的にはアービトラージ後のLPの価値はLP(p)=2√p(x、yはpに連動)。LPが単純に1BTC+1crvUSDを自分で持っていた場合、LP_hold(p)=p+1になります。

p>0かつp≠1のとき、常に2√p < p+1が成立し、アービトラージで得られる利益はLPの損失に直結します。経済的合理性からLPは撤退し単なる資産保有へ向かいやすく、AMMはより高い手数料や報酬でLPを呼び戻さざるを得ません。これがCEXが現物取引で未だに優位を保つ理由です。

キャプション:インパーマネントロス

出典:@yieldbasis

オンチェーン経済全体で見れば、インパーマネントロスは実質的な損失というよりも「期待値」です。流動性を提供することで、LPは純粋な現物保有による利益を放棄しているだけで、経済的な実損というより「会計上の損失」に過ぎません。LPは単なる保有よりもトレード手数料を受け取ります。

Yield Basisはこの構図を転換します。流動性や手数料を増やしてLP損失を埋め合わせるのではなく、「マーケットメイキング効率」に着目します。保有者のp+1に対し、LPの2√pは常に劣りますが、ROIで考えると初期2ドルが2√pになるため、1ドルあたりの「利回り」は√pです。単純保有ではリターンはp。

初期2ドル投資で100%値上がりした場合、LPの変化は次の通りです:

- ・絶対益:2ドル=1BTC(1ドル)+1crvUSD→2√2ドル(差分はアービトラージャーの利益)

- ・相対イールド:2ドル=1BTC(1ドル)+1crvUSD→√2ドル

Yield Basisは、LPが√pをpへ昇華させ、取引手数料と保有益も享受できることを目指します。具体的には「2乗」=2倍レバレッジで達成し、それ以上/以下ではシステムが不安定になります。

キャプション:p対√p—LP価値のスケーリング

出典:@zuoyeweb3

つまり、1BTCで2倍のマーケットメイキングパワーを発揮できるようになり、BTCだけを基準としてリターンが計測されます。リターンは√pからpまで飛躍します。

実際にYield Basisは今年2月に500万ドルの資金調達を達成しており、VCの支持も獲得しています。

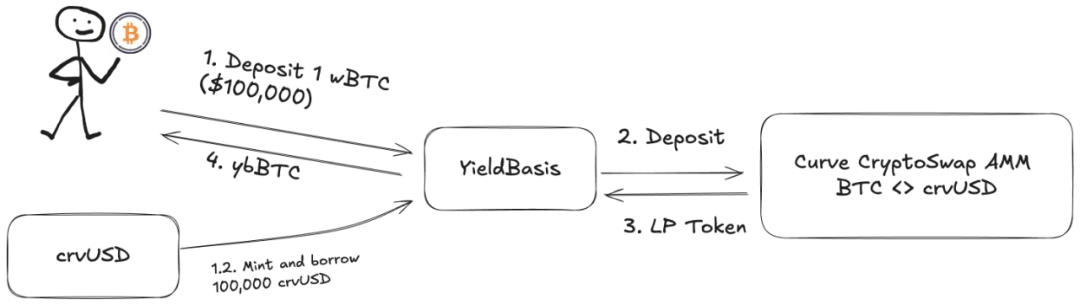

ただし、流動性は常にBTC/crvUSDのペアでなければならず、すべてをBTCにすることはできません。Llama LendとcrvUSDは、二重レンディング設計でこの制約を解決しています:

- ユーザーが(cbBTC/tBTC/wBTC)合計500BTCを預ける。YB(Yield Basis)はフラッシュローンで500 crvUSDを借り入れ、通常のCDP(約200%担保率)とは異なる。

- YBが500BTCと500crvUSDをCurve BTC/crvUSDプールに提供し、流動性シェアとして$ybBTCを発行。

- この$1,000分のLPシェアを担保に、YBはLlama LendのCDPでさらに500 crvUSDを借りて最初のローンを返済。

- ユーザーは$1,000分のybBTCを取得、Llama Lendは$1,000分の担保を保有、最初の借入は清算、Curveプールは500BTCと500crvUSDの追加流動性を受け取る。

キャプション:YBの仕組み

出典:@yieldbasis

最終的には500BTCがローンを相殺し、1,000ドル相当のLPシェアを生み出し、2倍のレバレッジが成立します。ただし、この等価ローンはYB自身が発行するため、YBが間に立ちます。そしてYBはLlama Lendからの残り500ドルの債務を引き受けるため、Curveの手数料収益を一部シェアする必要も生じます。

500ドル相当のBTCで1,000ドルの取引手数料を獲得できると考えても半分正解ですが、全額が自分のものになるわけではありません。利益の分配は均等ではなく、YB設計はCurveモデルの巧妙な模倣とも言えます。

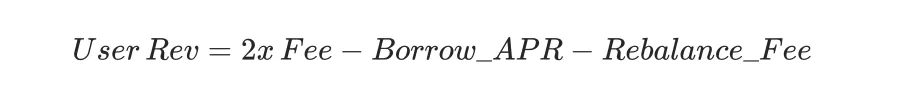

想定される収益構成は次の通りです:

「2xFee」は、500ドル分のBTCで1,000ドルの手数料獲得を意味します。Borrow_APRはLlama Lendの金利、Rebalance_Feeは2倍レバレッジ維持のためアービトラージャーに支払うコストで、結果的にLP負担となります。

メリットとデメリットは下記の通りです:

- ・メリット:Llama Lendの借入収益はすべてCurveプールに再分配され、LPリターンを受動的に押し上げます。

- ・デメリット:プール手数料の半分しかプールに還元されず、LPとYBが残り半分を分割します。

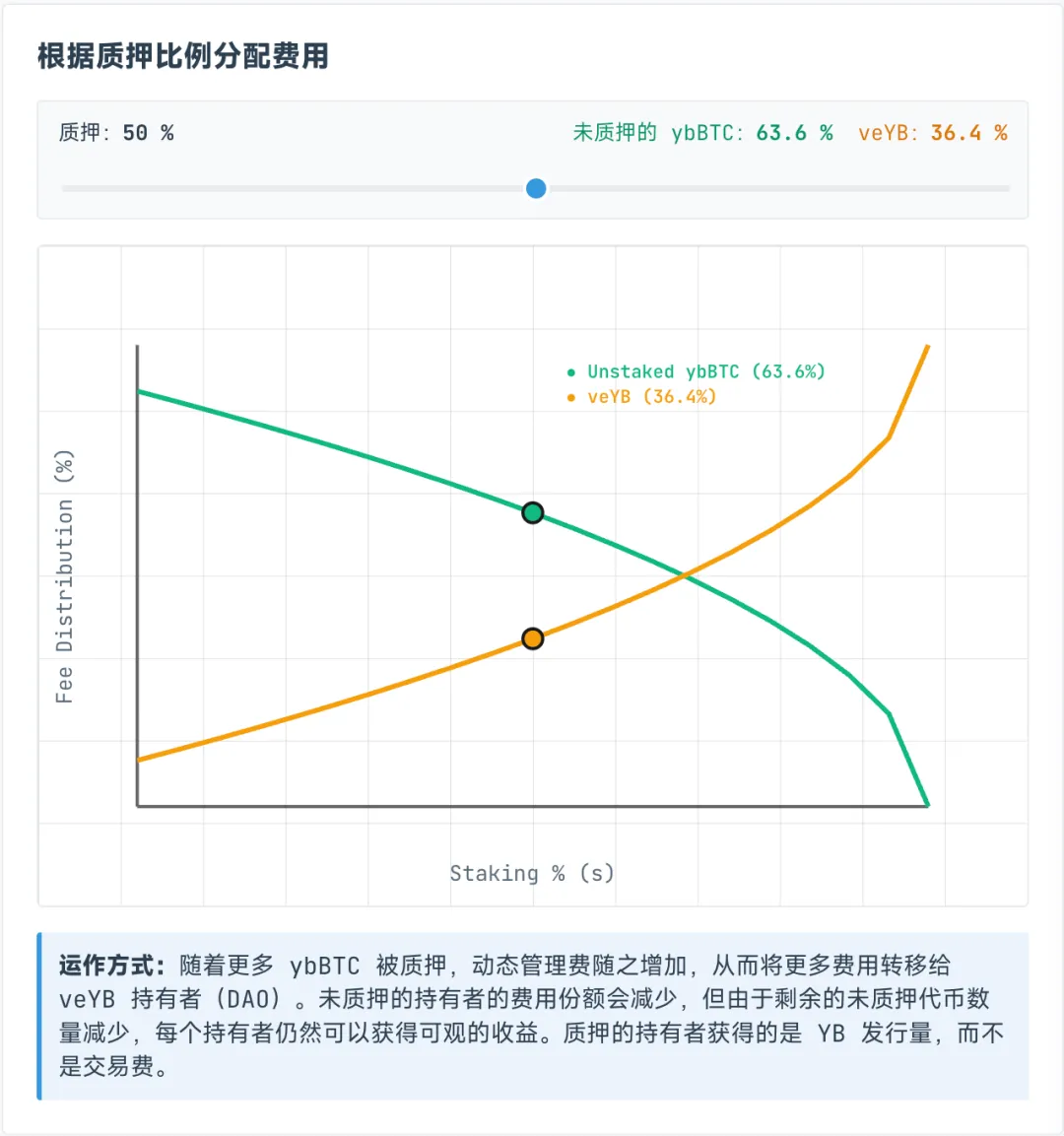

veYBへの手数料分配はybBTC・veYB保有者間で動的に調整され、veYB保有者には最低10%のシェアが保証されます。ybBTCを誰もステーキングしなければ、プール手数料の最大45%しか得られず、veYB(YB)が残り5%を独占します。

興味深いことに、ybBTCをYBへステーキングしなくても手数料の最大45%しか受け取れません。ybBTCをステークすればYBトークン獲得はできますが、その分手数料は放棄する必要があります。両方のベネフィットを得るには、YBをveYB化し手数料を受け取る必要があります。

キャプション:ybBTC & veYB収益分配

出典:@yieldbasis

インパーマネントロスは消失したわけではなく、その性質が変化しただけです。

あなたの500ドル分のBTCはマーケットメイキング能力を2倍にできるかもしれませんが、YBが全ての利回りをあなたにもたらすとは約束していません。veYBステーキング後は、(veYB→YB、ybBTC→wBTC)という2段階で資本と利益回収が必要です。

フルveYBによるガバナンス(ブライバリー機能)を得るには、4年間のロックアップが必須です。それ未満の期間では投票権・利回りは段階的に低下します。4年という長期ロックとYBトークンにそれだけの価値があるかは、各自の見通し次第です。

繰り返しですが、インパーマネントロスも会計上の概念であり、途中引き出さない限りは未実現損失です。YBの「解決策」もまた帳簿上の利益であり、マークトゥマーケット益を保有イールドとして見せることで独自のエコノミー観を演出しています。

あなたが500ドルの元手で1,000ドルの手数料を得たい一方、YBが狙うのはBTCのロックとYBトークンの販売です。

多者連携と成長フライホイール

イールドブームが到来しています。大きな夢があるなら、今こそチャンスです。

CurveとcrvUSDは$CRVを押し上げるとともに、Yield Basisと$YBトークンのローンチも進めています。果たしてYBが4年後に価値を維持または上昇させるでしょうか?その可能性は高くありません。

Yield Basisの複雑な構造の核心にあるのは、crvUSDの普及促進です。

Llama LendはCurveの中核でありながら、Curve創設者はYBの流動性供給のために6,000万ドル分のcrvUSD新規発行を提案し、非常に積極的な姿勢を見せました。

キャプション:crvUSD発行を待つYB

出典:@newmichwill

YBはCurveや$veCRV保有者への報酬を創出しますが、YBトークンの価格や将来的な価値向上が最大の論点です。crvUSDは結局「U」と呼ばれるだけの存在であり、YBが真の成長資産かは不明です。

「ReSupply」イベントが再びCurveの大きなリスクになる可能性も残っています。

このため本稿ではYB–Curveの詳細なトークノミクスや手数料分配の仕組みには深入りしません。$CRVの教訓が記憶に新しく、$YBに価値が残らないと見ているからです。

興味深いのはMichaelのセルフ・ミンティング策です。ユーザーによるBTC預入で同額のcrvUSDを新規発行し、発行総額を拡大してプール手数料を獲得する——これは実需に立脚したビジネスケースです。

ただし、こうしたcrvUSDはパリティ状態を保つのみで、余剰担保はありません。準備金が十分に積み上がらなければ、crvUSDの収益性向上だけが唯一の勝機となります。資本回収指標を思い出してください。

Michaelのビジョンは、借入れたcrvUSDで既存プールと連携し、wBTC/crvUSDとcrvUSD/USDCを直結、双方の取引量を引き上げるというものです。

crvUSD/USDCの手数料は50/50。半分は$veCRV保有者、半分はLPに分配されます。

だがリスクも顕著です。Llama LendのcrvUSDはYB専用に確保されていますが、crvUSD/USDCプールは誰でも参加可能。準備金が脆弱なら、価格変動で簡単に攻撃され、デススパイラルに陥る恐れがあります。crvUSDが崩壊すればYBもLlama Lendも共倒れし、Curveのエコシステム全体が揺らぐでしょう。

キーポイントは、crvUSDとYBの密接な結びつきです。新たな流動性の半分はYB領域を経由せねばなりません。YBに発行されたcrvUSD自体は分離管理ですが、実際にはCurveの本質的リスクと密接に絡んでいます。

キャプション:Curve手数料分配案

出典:@newmichwill

Michaelの提案は、YBトークン供給量の25%を「ブライバリー」としてステーブルコインプールの流動性誘導に使うもの。皮肉にも響きます。安全性の序列は、BTC>crvUSD>CRV>YB。危機の際、YBでさえ自己救済は困難です。

YB発行の原資はcrvUSD/BTCプールの手数料収益です。Luna-UST同様、USTはLunaのバーンと連動して発行されましたが、YBトークンとcrvUSDの関係は同じ構図です。

その関係はさらに密接です。Michaelは、過去6年のBTC/USD市場を引き合いに、20%APRの持続性(ベアで10%、2021年のブルでは60%)を主張。crvUSDやscrvUSDにそのごく一部のパワーが加われば、USDeやsUSDeを凌駕できると見ています。

バックテストによる検証は困難ですが、かつてUSTも20%利回りを「保証」し、Anchor+Abracadabraモデルも長続きしました。YB+Curve+crvUSDが本質的に異なるかは疑問です。

少なくともUSTは崩壊前にBTCを担保準備金として購入していましたが、YBはBTCそのものをレバレッジ担保に使うため大きな一歩です。

歴史を忘れることは再び危機を招くことです。

Ethena以降、オンチェーンプロジェクトも投機への奔走から実利イールドの追求へとシフトしつつあります。

EthenaはCEXヘッジでETHイールドを獲得し、sUSDe経由で分配。大口保有者も$ENAトレジャリー施策で送信し、USDe発行残高は100億ドル超を維持しています。

YBの狙いは実需ベースのトレード収益であり、フェアな戦略とも言えますが、トレードとレンディングは本質的に異なります。取引は即時清算で、crvUSDはYBとCurveの共同責任。全担保はユーザー由来で、ネイティブ資本リスクは極めて低い構造です。

crvUSD供給量が現状は少ないため、イールドフライホイールや20%APYも容易ですが、規模が拡大すればYB価格急落・BTC価格変動・crvUSD価値捕捉力の低下などが一斉に売り圧力へと波及しかねません。

米ドルがノンバックト資産である以上、crvUSDも同様のリスクを抱えています。

それでも、DeFiのコンポーザビリティリスクは既にオンチェーンシステムへ内包されつつあります。全員がリスクを分散している状況では、個々人がリスクを負う感覚は希薄化します。市場外にいる者のみが、次の崩壊の受け皿となるでしょう。

まとめ

誰もが輝くチャンスを持っています。その機会をものにするかどうかが、その人を英雄にするのです。

伝統金融におけるイールドベーシスは国債利回りを指します。オンチェーンにおいては、今後「イールドベーシス」はBTC/crvUSDへと移行するのでしょうか。

YBの戦略が成立するのはオンチェーン取引規模が巨大で、特にCurveの取引高が維持される場合に限られます。十分な流動・活発な取引があってはじめてインパーマネントロスの解消は現実的です。以下の点にご注目ください:

- ・発電と消費は完全一致し、「余剰電力」は一切生じません。発電が利用と常に同期します。

- ・取引量=時価総額、すべてのトークンが絶え間なく動いています。

市場の流動性と取引活性が伴ってこそ、BTCの価格発見とcrvUSDの価値論理が持続します。BTCローンによる新規発行、BTCトレードでの収益創出——私は長期的にBTCに強気です。

BTCは暗号資産界の「宇宙マイクロ波背景放射(CMB)」そのものです。2008年の金融ビッグバン以降、世界的転換や危機的状況がない限り、BTCの上昇トレンドは続くでしょう。それはBTCそのものへの信頼というより、法定通貨やドルへの期待・インフレの産物でもあります。

Curveの技術力には一定の信頼を置いていますが、Resupply騒動を通じて倫理観への評価は揺らぎました。それでも、この困難な領域で果敢に挑戦を続けるチームは希少です。マネーは絶え間なく流動し、インパーマネントロスも新しい信奉者を生み続けることでしょう。

USTは崩壊前にBTCを準備金化、USDeはボラ時にUSDCへ、Skyは米国債に全資産を振り切るなど、それぞれの戦略がありました。今回はYield Basisの健闘を祈ります。

免責事項:

- 本記事は[Zuoye WaiBoShan]より転載したものであり、全ての権利は原著者[Zuoye WaiBoShan]に帰属します。転載等に関するご連絡はGate Learnチームまでお願いいたします。規程に基づき迅速に対応いたします。

- 免責事項:本記事に記載された見解および意見はすべて著者個人のものであり、いかなる投資助言でもありません。

- 他言語版はGate Learnチームによる翻訳です。Gateの明記なき場合、翻訳版の複製・配布・盗用は固く禁じます。

関連記事

ステーブルコインとは何ですか?

USDeとは何ですか?USDeの複数の収益方法を公開します

Yalaの詳細な説明:$YUステーブルコインを媒体としたモジュラーDeFi収益アグリゲーターの構築

USDT0とは何ですか

キャリートレードとは何ですか? そして、それはどのように動作しますか?