# 2024年暗号資産市場狂飙、ビットコインの表现が最も亮眼2024年、暗号資産市場は前所未有の狂気の様相を呈しており、その中でもビットコインのパフォーマンスが特に際立っています。過去1ヶ月間で、ビットコインの上昇幅は50%を超えました。この驚くべき市場のパフォーマンスの背後には、一体どのようなメカニズムが隠されているのでしょうか?この狂気は果たして続くのでしょうか?私たちがこの問題を深く探求してみましょう。あらゆる資産価格の上昇は、供給の減少と需要の増加から離れられません。供給側と需要側の二つの側面から詳細に分析します。ビットコインの継続的な半減に伴い、供給側がビットコインの価格に与える影響は徐々に弱まっていますが、私たちは依然として潜在的な売却圧力を観察する必要があります。## 供給側の分析供給面では、合意に基づき、新たに生成されるビットコインは200万枚未満である。また、増発速度は再び半減し、半減後の新たな売却圧力はさらに低下するだろう。マイナーのアカウントを観察すると、長期にわたり180万枚以上を保持しており、マイナーに明らかな売却傾向は見られない。一方で、長期保有アカウントのビットコイン数量は持続的に増加しており、現在約1490万枚です。実際に流通しているビットコインの数量は非常に限られており、市場価値は3500億ドル未満です。これも、毎日5億ドルの継続的な買い入れがビットコイン価格の急騰をもたらす理由を説明しています。! [アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです](https://img-cdn.gateio.im/social/moments-6c7d66717a9c721ab6091cb62e24f6ab)## デマンド側の分析需要の増加は複数の側面から来ています:1. ETFがもたらす流動性2. 富裕層は資産の価値の増加を保持する3. 金融業務は短期投資よりも魅力的である4. ファンドにとって、ビットコインを間違って買うことはできるが、逃すことはできない。5. ビットコインは流量の核心です## ETF:このビットコインのブルマーケットの独特な触媒ビットコインはSECのETF承認を受け、伝統的な金融市場に参入する資格を得ました。コンプライアンスのある資金がついにビットコインに流入することが可能となり、暗号資産市場では伝統的な金融資金はビットコインにしか流れないのです。ビットコインの通貨のデフレーション特性は、ポンジスキームやFOMO効果を形成しやすくします。ファンドが買い続ける限り、価格は上昇し続け、ビットコインを保有するファンドのリターンが高くなれば、スケールを拡大してさらに買い増しすることができます。一方、ビットコインを購入していないファンドは、業績の圧力に直面し、資金の撤退に直面する可能性さえあります。このようなモデルは、ウォール街が不動産分野で数十年も行ってきたものです。ビットコインの特性はこのポンジゲームにより適しています。過去1ヶ月、毎取引日平均純買入は5億ドル未満でしたが、50%を超える市場上昇をもたらしました。このような買入量は伝統的な金融市場では微々たるものです。ETFは流動性の観点からビットコインの価値を向上させました。2023年の世界の伝統的金融規模(不動産を含む)は560兆ドルに達する可能性があり、これは現在の伝統的金融の流動性がその規模の金融資産を支えるのに十分であることを示しています。ビットコインの流動性は伝統的金融資産には遠く及びませんが、伝統的金融がビットコインに接続されることで、間違いなくより高い評価の流動性を生み出すことができます。注目すべき点は、このコンプライアンス流動性はビットコインにのみ流れることができ、他の暗号資産には流れないということです。ビットコインはもはや他の暗号資産と流動性プールを共有していません。より高い流動性は、資産がより高い投資価値を持つことを意味します。即座に現金化できる資産だけが、より大きな富を支えることができます。これが次のポイントを引き出します:## 富裕層が好むビットコインは、ますます高価になる運命にある市場調査によると、暗号通貨分野の億万長者は、牛市の際に大きな割合でビットコインを保有している一方で、中産階級または中産階級以下の投資家がビットコインを保有する割合は通常その投資ポートフォリオの1/4を超えません。現在、ビットコインの時価総額の占有率は54.8%です。もし周囲の同等層の人々がビットコインを保有する割合がこの数字を大きく下回っている場合、ビットコインは富裕層と機関投資家に集中している可能性があります。ここで一つの現象を導入します:マタイ効果——富者が保有する資産は継続的に価値が上がり、普通の人が保有する資産は継続的に価値が下がる可能性があります。政府の介入がなければ、市場経済は必然的にマタイ効果が現れます。富者はますます富み、貧者はますます貧しくなります。これは理論的な基盤があります。富者がより賢く、より有能であり、さらに生まれながらにしてより多くの資源を持っているからです。賢い人や有用な資源、情報は自然にこれらの富者の周りに協力を求めて集まります。もし一人の人の富が純粋に運によって得られたものでなければ、乗数効果が形成され、ますます富みます。したがって、富者の美的感覚や好みに合ったものは必然的にますます高価になり、貧者の美的感覚や好みに合ったものはますます安価になります。暗号資産市場では、富裕層や機関投資家が非主流通貨を一般投資家の財布を空にするための道具として扱い、流動性の高い主流トークンを貯蓄手段として使うことが多い。富は一般投資家から山寨コインに流れ込み、富裕層や機関に収穫された後、再びビットコインなどの主流通貨に流れ込む。ビットコインの流動性が向上するにつれて、それは富裕層や機関にとっての魅力も増すだろう。! [アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです](https://img-cdn.gateio.im/social/moments-cdd81eb12ea5bbe904b82acfe956a0af)## ビットコイン価格は重要ではなく、重要なのはビットコイン金融市場を支配できるかどうかですSECがビットコイン現物ETFを承認した後、複数のレベルで市場競争が引き起こされました。アメリカではいくつかの大手金融機関がETFのリーダーシップを争っています。世界市場では、シンガポール、スイス、香港などの複数の金融センターも追随しています。機関による売り圧力の可能性は確かに存在します。短期的に蓄積された少量のビットコインが市場に投げ込まれた場合、国際環境で流動性が十分であれば、再び買い戻すことができるかどうかは未知数です。また、ETFの裏付けとなるビットコイン現物を失うことで、発行機関は手数料収入を失うだけでなく、ビットコインの価格設定に対する発言権も失うことになります。それに伴い、金融市場もこのデジタルゴールド——未来の金融の安定剤の価格設定権を失い、ビットコイン現物のデリバティブ市場も失うことになります。これはどの国や金融市場にとっても戦略的な失敗です。したがって、私は世界の伝統的な金融資本が価格を崩壊させる共謀を形成するのは難しいと考えており、むしろ絶えず資金を集める過程でFOMO効果が生まれる可能性があると思います。## ビットコインはウォール街の"銘文"低コスト・高リターンの資産に対して、少額の投資は資産ポートフォリオの収益率を大きく向上させるだけでなく、資産ポートフォリオが破壊的リスクに直面しないことを保証することもできます。ビットコインは現在、伝統的な金融市場における評価が依然として相対的に小さく、主流の資産との相関関係も高くありません(以前の負の相関ほどではありませんが)。それなら、主流のファンドにとって、いくつかのビットコインを保有することは当然のことではないでしょうか?より重要なのは、2024年にビットコインが主流金融市場で最も高いリターンを持つ資産になった場合、見逃したファンドマネージャーはどのように投資家に説明するのかということです。逆に、1%または2%のビットコインを保有している場合、たとえファンドマネージャーがそれを好まなくても、損失が出たとしても、ビットコインのリスクが全体のパフォーマンスに過度に影響を与えることはなく、投資家への報告もより容易になるでしょう。## ビットコインはウォール街のファンドマネージャーの理想的なプライベート投資ビットコインは本質的に半匿名性を持っています。SECは証券を規制するようにファンドマネージャーのビットコイン現物口座を全面的に監視するのが難しいかもしれません。一部の取引プラットフォームでは、トークンの入出金やOTC取引にはKYCが必要ですが、オフラインOTC取引は依然として発生する可能性があります。規制当局は金融業界の関係者の現物ポジションを監視するための十分な手段を欠いているかもしれません。前述の議論は、ファンドマネージャーがビットコインへの投資に関する詳細な報告書を書くのに十分です。ビットコイン自体が流動性に欠けているため、少量の資本がその価格に影響を与えることができます。では、ファンドマネージャーとして、十分な客観的理由がある場合、何が彼らを公的な資金を使って自分の利益のために動かすことを妨げるのでしょうか?## プロジェクトのトラフィック自己引き出し流量自提は暗号化通貨の分野特有の現象であり、ビットコインはこの現象から長期的に利益を得ています。ビットコインの流量自提は、他のプロジェクトがビットコインの流量を借りるために、ビットコインのイメージを確立せざるを得ず、最終的に自ら運営する流量をビットコインに還元することを指します。すべてのアルトコインの発行を振り返ると、ビットコインの伝説に触れ、中本聡の神秘と偉大さについて語られます。そして、自分が次のビットコインになると主張します。ビットコインは運営を必要とせず、模倣者によって受動的に運営され、受動的にブランドが構築されます。現在、プロジェクトの競争はさらに激化しており、ビットコイン上には数十のLayer2プロジェクトや数千万の铭文プロジェクトがビットコインからの流入を試みており、ビットコインの大規模な採用を促進しています。これはビットコインのエコシステムで初めてこれほど多くのプロジェクトがビットコインに言及しているため、今年のビットコインの流入自己効果は昨年よりも強い可能性があります。## まとめ昨年と比較して、市場の最大の変数はビットコインETFの承認です。分析を通じて、すべての要因がビットコイン価格の上昇を促進していることがわかりました。供給は減少し、需要は急増しています。以上のことから、私は次のように考えます:ビットコインは2024年に最大の投資機会になる可能性が高いです。! [アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです](https://img-cdn.gateio.im/social/moments-b1b4b47f6327778fada4fe0c7c77950b)

ビットコイン2024ブル・マーケット分析:ETF催化 富人偏好 流動性提升

2024年暗号資産市場狂飙、ビットコインの表现が最も亮眼

2024年、暗号資産市場は前所未有の狂気の様相を呈しており、その中でもビットコインのパフォーマンスが特に際立っています。過去1ヶ月間で、ビットコインの上昇幅は50%を超えました。この驚くべき市場のパフォーマンスの背後には、一体どのようなメカニズムが隠されているのでしょうか?この狂気は果たして続くのでしょうか?私たちがこの問題を深く探求してみましょう。

あらゆる資産価格の上昇は、供給の減少と需要の増加から離れられません。供給側と需要側の二つの側面から詳細に分析します。

ビットコインの継続的な半減に伴い、供給側がビットコインの価格に与える影響は徐々に弱まっていますが、私たちは依然として潜在的な売却圧力を観察する必要があります。

供給側の分析

供給面では、合意に基づき、新たに生成されるビットコインは200万枚未満である。また、増発速度は再び半減し、半減後の新たな売却圧力はさらに低下するだろう。マイナーのアカウントを観察すると、長期にわたり180万枚以上を保持しており、マイナーに明らかな売却傾向は見られない。

一方で、長期保有アカウントのビットコイン数量は持続的に増加しており、現在約1490万枚です。実際に流通しているビットコインの数量は非常に限られており、市場価値は3500億ドル未満です。これも、毎日5億ドルの継続的な買い入れがビットコイン価格の急騰をもたらす理由を説明しています。

! アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです

デマンド側の分析

需要の増加は複数の側面から来ています:

ETF:このビットコインのブルマーケットの独特な触媒

ビットコインはSECのETF承認を受け、伝統的な金融市場に参入する資格を得ました。コンプライアンスのある資金がついにビットコインに流入することが可能となり、暗号資産市場では伝統的な金融資金はビットコインにしか流れないのです。

ビットコインの通貨のデフレーション特性は、ポンジスキームやFOMO効果を形成しやすくします。ファンドが買い続ける限り、価格は上昇し続け、ビットコインを保有するファンドのリターンが高くなれば、スケールを拡大してさらに買い増しすることができます。一方、ビットコインを購入していないファンドは、業績の圧力に直面し、資金の撤退に直面する可能性さえあります。このようなモデルは、ウォール街が不動産分野で数十年も行ってきたものです。

ビットコインの特性はこのポンジゲームにより適しています。過去1ヶ月、毎取引日平均純買入は5億ドル未満でしたが、50%を超える市場上昇をもたらしました。このような買入量は伝統的な金融市場では微々たるものです。

ETFは流動性の観点からビットコインの価値を向上させました。2023年の世界の伝統的金融規模(不動産を含む)は560兆ドルに達する可能性があり、これは現在の伝統的金融の流動性がその規模の金融資産を支えるのに十分であることを示しています。ビットコインの流動性は伝統的金融資産には遠く及びませんが、伝統的金融がビットコインに接続されることで、間違いなくより高い評価の流動性を生み出すことができます。注目すべき点は、このコンプライアンス流動性はビットコインにのみ流れることができ、他の暗号資産には流れないということです。ビットコインはもはや他の暗号資産と流動性プールを共有していません。

より高い流動性は、資産がより高い投資価値を持つことを意味します。即座に現金化できる資産だけが、より大きな富を支えることができます。これが次のポイントを引き出します:

富裕層が好むビットコインは、ますます高価になる運命にある

市場調査によると、暗号通貨分野の億万長者は、牛市の際に大きな割合でビットコインを保有している一方で、中産階級または中産階級以下の投資家がビットコインを保有する割合は通常その投資ポートフォリオの1/4を超えません。現在、ビットコインの時価総額の占有率は54.8%です。もし周囲の同等層の人々がビットコインを保有する割合がこの数字を大きく下回っている場合、ビットコインは富裕層と機関投資家に集中している可能性があります。

ここで一つの現象を導入します:マタイ効果——富者が保有する資産は継続的に価値が上がり、普通の人が保有する資産は継続的に価値が下がる可能性があります。政府の介入がなければ、市場経済は必然的にマタイ効果が現れます。富者はますます富み、貧者はますます貧しくなります。これは理論的な基盤があります。富者がより賢く、より有能であり、さらに生まれながらにしてより多くの資源を持っているからです。賢い人や有用な資源、情報は自然にこれらの富者の周りに協力を求めて集まります。もし一人の人の富が純粋に運によって得られたものでなければ、乗数効果が形成され、ますます富みます。したがって、富者の美的感覚や好みに合ったものは必然的にますます高価になり、貧者の美的感覚や好みに合ったものはますます安価になります。

暗号資産市場では、富裕層や機関投資家が非主流通貨を一般投資家の財布を空にするための道具として扱い、流動性の高い主流トークンを貯蓄手段として使うことが多い。富は一般投資家から山寨コインに流れ込み、富裕層や機関に収穫された後、再びビットコインなどの主流通貨に流れ込む。ビットコインの流動性が向上するにつれて、それは富裕層や機関にとっての魅力も増すだろう。

! アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです

ビットコイン価格は重要ではなく、重要なのはビットコイン金融市場を支配できるかどうかです

SECがビットコイン現物ETFを承認した後、複数のレベルで市場競争が引き起こされました。アメリカではいくつかの大手金融機関がETFのリーダーシップを争っています。世界市場では、シンガポール、スイス、香港などの複数の金融センターも追随しています。機関による売り圧力の可能性は確かに存在します。短期的に蓄積された少量のビットコインが市場に投げ込まれた場合、国際環境で流動性が十分であれば、再び買い戻すことができるかどうかは未知数です。

また、ETFの裏付けとなるビットコイン現物を失うことで、発行機関は手数料収入を失うだけでなく、ビットコインの価格設定に対する発言権も失うことになります。それに伴い、金融市場もこのデジタルゴールド——未来の金融の安定剤の価格設定権を失い、ビットコイン現物のデリバティブ市場も失うことになります。これはどの国や金融市場にとっても戦略的な失敗です。

したがって、私は世界の伝統的な金融資本が価格を崩壊させる共謀を形成するのは難しいと考えており、むしろ絶えず資金を集める過程でFOMO効果が生まれる可能性があると思います。

ビットコインはウォール街の"銘文"

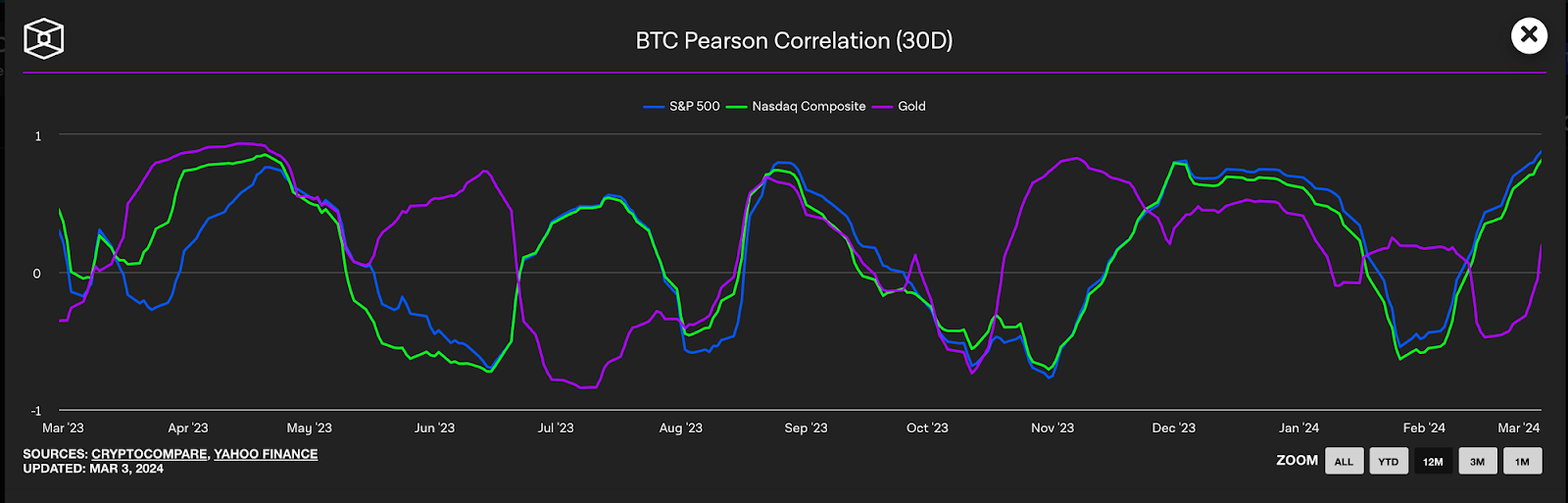

低コスト・高リターンの資産に対して、少額の投資は資産ポートフォリオの収益率を大きく向上させるだけでなく、資産ポートフォリオが破壊的リスクに直面しないことを保証することもできます。ビットコインは現在、伝統的な金融市場における評価が依然として相対的に小さく、主流の資産との相関関係も高くありません(以前の負の相関ほどではありませんが)。それなら、主流のファンドにとって、いくつかのビットコインを保有することは当然のことではないでしょうか?

より重要なのは、2024年にビットコインが主流金融市場で最も高いリターンを持つ資産になった場合、見逃したファンドマネージャーはどのように投資家に説明するのかということです。逆に、1%または2%のビットコインを保有している場合、たとえファンドマネージャーがそれを好まなくても、損失が出たとしても、ビットコインのリスクが全体のパフォーマンスに過度に影響を与えることはなく、投資家への報告もより容易になるでしょう。

ビットコインはウォール街のファンドマネージャーの理想的なプライベート投資

ビットコインは本質的に半匿名性を持っています。SECは証券を規制するようにファンドマネージャーのビットコイン現物口座を全面的に監視するのが難しいかもしれません。一部の取引プラットフォームでは、トークンの入出金やOTC取引にはKYCが必要ですが、オフラインOTC取引は依然として発生する可能性があります。規制当局は金融業界の関係者の現物ポジションを監視するための十分な手段を欠いているかもしれません。

前述の議論は、ファンドマネージャーがビットコインへの投資に関する詳細な報告書を書くのに十分です。ビットコイン自体が流動性に欠けているため、少量の資本がその価格に影響を与えることができます。では、ファンドマネージャーとして、十分な客観的理由がある場合、何が彼らを公的な資金を使って自分の利益のために動かすことを妨げるのでしょうか?

プロジェクトのトラフィック自己引き出し

流量自提は暗号化通貨の分野特有の現象であり、ビットコインはこの現象から長期的に利益を得ています。

ビットコインの流量自提は、他のプロジェクトがビットコインの流量を借りるために、ビットコインのイメージを確立せざるを得ず、最終的に自ら運営する流量をビットコインに還元することを指します。

すべてのアルトコインの発行を振り返ると、ビットコインの伝説に触れ、中本聡の神秘と偉大さについて語られます。そして、自分が次のビットコインになると主張します。ビットコインは運営を必要とせず、模倣者によって受動的に運営され、受動的にブランドが構築されます。

現在、プロジェクトの競争はさらに激化しており、ビットコイン上には数十のLayer2プロジェクトや数千万の铭文プロジェクトがビットコインからの流入を試みており、ビットコインの大規模な採用を促進しています。これはビットコインのエコシステムで初めてこれほど多くのプロジェクトがビットコインに言及しているため、今年のビットコインの流入自己効果は昨年よりも強い可能性があります。

まとめ

昨年と比較して、市場の最大の変数はビットコインETFの承認です。分析を通じて、すべての要因がビットコイン価格の上昇を促進していることがわかりました。供給は減少し、需要は急増しています。

以上のことから、私は次のように考えます:ビットコインは2024年に最大の投資機会になる可能性が高いです。

! アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです