> Foresight News 帶你速覽本週熱門話題與推薦內容: **01 以太坊十周年**《以太坊,還有 100 倍的成長空間》《一個世界計算機的十年之癢》《以太坊財庫背後的風險困局》**02 監管動向**《香港穩定幣監管生效在即,牌照競逐戰打響》《SEC 新標準公布,現貨 ETF 獲批潮即將上演?》《美 SEC 主席有關「加密計劃」演講全文》《穩定幣背後的權力遊戲》《4 萬億市值之下:拆解加密貨幣市場的資金脈絡》**03 美股代幣化浪潮**《如何讓美股再次偉大?》《二季度淨利 3.86 億美元,Robinhood 這次靠「炒幣」賺麻了》《Robinhood 的加密野望:成爲年輕一代 「唯一金融入口」》《代幣化股票市場規模有望增長 2600 倍,誰將收益?》 ## 01 以太坊十周年 7 月 30 日,以太坊迎來十周年,過去十年市值增長 3600 倍達 4500 億美元,成全球前三十資產,生態孕育穩定幣、DAO 等劃時代產品。本文解析其未來能否再獲百倍成長空間。推薦文章: **《****以太坊,還有 100 倍的成長空間****》**> 回首十年,以太坊的生態上至少已經生長出了三個劃時代的產品,就像蘋果推出 Mac、Iphone、Airpods、Ipad 一樣,以太坊也是其中市場的絕對主導者。> 穩定幣,年交易額達到 28 萬億美元,其中超過 70% 的交易量發生在以太坊;2016 年,以太坊上誕生了全球第一個 DAO,如今 90% 以上的全球 TVL(總鎖倉價值)最大的 DAO 都在以太坊生態;2020 年 DeFi 之夏,以太坊是唯一的中心,市佔率高達 95%-99%;2021 年 NFT 第一次大規模破圈,以太坊是主戰場,全年交易量佔比超過 90%......而美股代幣化、美債代幣化、RWA、AI Agent meme 等都還剛剛開始。> 那十年後呢?以太坊已經是全球市值排名前 30 的資產,超過 Meta、臺積電、Visa、Mastercard 等著名公司,這就是它的終點嗎?> 不,這或許才是真正的起點。 十年前,它以一紙白皮書點燃了去中心化的想象。十年後,它依然是加密世界的核心,卻不再是唯一的舞臺。推薦文章: **《****一個世界計算機的十年之癢****》**> 以太坊近年來擁抱的 Rollup 中心路線在緩解主鏈壓力的同時,也使大量交易和價值停留在二層網路上,未能回流主網。渣打銀行在 2025 年初的一份報告中直言,二層網路的興起讓以太坊主鏈的價值捕獲遭到侵蝕。該報告估算,光是 Coinbase 推出的 Base 這一條領先的以太坊二層,就「拿走」 了約 500 億美元的以太坊生態市值。 近期,PayPal 聯合創始人彼得・蒂爾投資以太坊礦企 BitMine 的消息震動市場。與此同時,多家企業持續增持以太坊。華爾街投行伯恩斯坦指出,以太坊財庫在質押獲收益時,面臨流動性與安全風險,企業需謹慎平衡,而這一局勢也備受各界關注 。推薦文章: **《****以太坊財庫背後的風險困局****》**> 分析師指出:「若以太坊財庫爲獲取收益而質押 ETH,質押合約雖通常具備流動性,但有時解鎖需排隊數日。因此,以太坊財庫企業須在 ETH 的流動性與收益優化之間找到平衡。此外,像再質押(例如 Eigenlayer 再質押模式)和基於 DeFi 的收益生成這類更復雜的收益優化策略,還需應對智能合約的安全風險管理問題。」> 伯恩斯坦補充道:「以太坊財庫模式的優勢在於,質押收益能爲運營帶來實際現金流,但流動性風險與安全問題仍需重點關注。」 ## 02 監管動向 8 月 1 日,香港《穩定幣條例草案》正式生效。牌照競逐戰打響早已打響。推薦文章: **《****香港穩定幣監管生效在即,牌照競逐戰打響****》**> 值得注意的是,金管局多次指出,判斷是否批牌的核心並不局限於資產儲備水平,更取決於申請人提出的穩定幣商業模式是否具備實際應用場景及可持續性。對此,監管方維持「先嚴後松」的基調,在制度初期維持發牌節奏謹慎,以防市場泡沫與概念炒作,強調穩健推進香港數字資產生態的長期可持續發展。 更深層的變革正在進行,美國監管方面也在逐步深入。7 月 29 日,美國證券交易委員會(SEC)宣布批準加密資產交易所交易產品(ETP)的實物創建和贖回機制,此前,加密 ETP 主要採用現金創建和贖回模式,這一變化,大大降低交易成本並提高了效率。推薦文章: **《****SEC 新標準公布,現貨 ETF 獲批潮即將上演?****》**> 據 SoSoValue 數據顯示,截止 2025 年 7 月 31 日,美國比特幣現貨 ETF 已累計總淨流入達到 551.1 億美元。美以太坊現貨 ETF 已實現累計總淨流入 96.2 億美元,且在掙脫萎靡期後增勢迅猛。現貨 ETF 的獲批,無疑對其幣價支撐漲起到良好效果。 7 月 31 日,美 SEC 主席宣布「加密計劃」,旨在將美國打造成「全球加密之都」。該計劃將推動證券法規現代化,助力金融市場全面鏈上遷移,吸引加密企業回流,引領數字資產革命。讓我們來看看美國 SEC 主席 Paul S. Atkins 的演講: **《****美 SEC 主席有關「加密計劃」演講全文****》**> 今天,我想談談我和 Hester Peirce 委員所稱的「加密計劃(Project Crypto)」,這將成爲 SEC 在協助川普總統將美國打造爲「全球加密之都」這一歷史性努力中的北極星。但在談及我們關於加密市場主導地位的計劃前,我想先回顧一些資本市場發展史上的轉折點,因爲它們與我們現在所處的節點頗爲相似,而我們塑造的未來,應當配得上我們所繼承的遺產。 加密貨幣這場曾被視爲「顛覆傳統金融的革命」,最終並未走上暴力對抗之路,反而與監管體系、政治共識深度綁定,成爲一種「被馴服的革命」。從衝擊傳統到尋求許可,從去中心化理想到中心化監管現實,這場「革命」的荒誕與矛盾,正是本文要剖析的核心。當叛逆者向體制低頭,背後是利益的博弈,還是時代的必然?推薦文章: **《****穩定幣背後的權力遊戲****》**> 《GENIUS 法案》是最精妙的外交政策操作,卻僞裝成了國內金融監管。> 這引出了一些有趣的問題:當整個加密生態系統淪爲美國貨幣政策的附屬品,會發生什麼?我們是在構建更去中心化的金融體系,還是在打造全球最復雜的美元分銷網路?若 99% 的穩定幣與美元掛鉤,任何有意義的創新都需要美國貨幣監理署批準,我們是不是不小心把革命性技術變成了法定貨幣的終極出口生意?若加密貨幣的反叛能量被引向提升現有貨幣體系的效率,而非取代它,只要支付結算更快,大家都能賺錢,真的有人會在意嗎?這些未必是問題,只是和這場運動剛開始時人們想解決的問題相去甚遠。 數字資產市場首次逼近 4 萬億美元大關,這是該行業發展的重要裏程碑。此輪最新漲行情源於結構性與週期性因素的共同作用,包括比特幣和以太坊現貨 ETF 的資金流入持續增加、數字資產資金管理公司加速增持,以及《GENIUS 法案》通過等重大監管突破。推薦文章: **《****4 萬億市值之下:拆解加密貨幣市場的資金脈絡****》**> 近期市場動態表明,我們可能正處於市場主導格局拓寬的初期階段。以太坊已開始展現相對強勢,自 5 月以來,ETH/BTC 匯率反彈 73%,ETH 價格突破 3900 美元。這一勢頭得益於創紀錄的 ETF 資金流入、企業資金儲備採用率的提升,以及以太坊在穩定幣領域的持續主導地位使其成爲《GENIUS 法案》的受益方。 ## 03 美股代幣化浪潮 如果購買該類資產不再需要帳戶,不局限於地區與交易時間,那會發生什麼?僅用一部手機和加密錢包餘額,就能在隨時隨地買入美股巨頭的「股票」,這已經不是所謂的小說情節了,而是「美股代幣化」正在帶來的現實變革。推薦文章: **《****如何讓美股再次偉大?****》**> 那麼爲什麼代幣化的浪潮湧入美股?> 美股有其他資產所不具備的獨特優勢。首先,美股市場作爲全球最大的股票市場,2025 年美股總市值已達到 52 萬億美元至 59 萬億美元之間,這一規模遠超其他國家或地區的股市。2025 年全球股市總市值在約爲 124 萬億美元,而美股佔比超過 40%。 代幣化股票賽道代表項目 Robinhood 這次靠「炒幣」賺麻了。7 月 30 日,美國金融科技平台 Robinhood 發布了 2025 年第二季度財報,整體業務延續強勁增長勢頭,尤其是在加密貨幣領域的擴張表現尤爲突出。推薦文章: **《****二季度淨利 3.86 億美元,Robinhood 這次靠「炒幣」賺麻了****》**> 在產品層面,Robinhood 在加密板塊持續迭代。2025 年第二季度,公司將服務範圍擴大至 30 個歐洲國家,遠高於去年同期的 4 個國家。Robinhood 還推出了「股票代幣」產品,使用戶可以在歐洲交易 200 多種美股和 ETF 的代幣版本。在美國市場,公司已上線對 ETH 和 SOL 的質押服務,同時計劃推出加密永續合約。 Robinhood 憑加密業務強勢崛起,股價創新高,市值近 980 億美元。其布局股票代幣、加密質押等,收購交易所拓展市場,劍指年輕一代「唯一金融入口」,野心可見一斑。推薦文章: **《****Robinhood 的加密野望:成爲年輕一代 「唯一金融入口」****》**> 代幣化或許是 Robinhood 的長期目標,但其核心加密業務已是一股強大的力量。2024 年,Robinhood 加密相關收入達 6.26 億美元,較前一年的 1.35 億美元大幅增長,佔總交易收入的三分之一以上。2025 年一季度,加密相關收入已達 2.52 億美元。「他們現在正在美國搶佔 Coinbase 的市場份額,」 加密風投公司 Dragonfly 普通合夥人 Rob Hadick 說。Cantor Fitzgerald 的 Knoblauch 指出,2025 年 5 月,Robinhood 加密交易量環比激增 36%,而 Coinbase 則出現下滑。他承認,Coinbase 仍佔據機構市場,「他們的服務更廣泛,且有托管業務」,但 Robinhood 6 月完成對 Bitstamp 的收購後,獲得了 5000 個機構帳戶,以及在歐洲和亞洲的牌照。 代幣化股票市場現規模 5 億美元,若全球 1% 股票代幣化,2030 年或達 1.34 萬億美元,增 2680 倍。2025 年監管與基建成熟成推力,其與 DeFi 結合成獨特優勢,多方參與者正布局這一領域。推薦文章: **《****代幣化股票市場規模有望增長 2600 倍,誰將收益?****》**> 代幣化股票市場仍處於早期階段。根據 rwa.xyz 的數據,當前市場規模約爲 5 億美元。與 134 萬億美元的全球股票市場相比,這一數字僅佔 0.0004%。然而如果未來十年內全球股票中僅有 1% 實現代幣化,市場規模可能增長至 1.34 萬億美元,是目前規模的 2,680 倍。

Web3 手抄報:本週不容錯過的行業熱點及爆款

01 以太坊十周年

《以太坊,還有 100 倍的成長空間》

《一個世界計算機的十年之癢》

《以太坊財庫背後的風險困局》

02 監管動向

《香港穩定幣監管生效在即,牌照競逐戰打響》

《SEC 新標準公布,現貨 ETF 獲批潮即將上演?》

《美 SEC 主席有關「加密計劃」演講全文》

《穩定幣背後的權力遊戲》

《4 萬億市值之下:拆解加密貨幣市場的資金脈絡》

03 美股代幣化浪潮

《如何讓美股再次偉大?》

《二季度淨利 3.86 億美元,Robinhood 這次靠「炒幣」賺麻了》

《Robinhood 的加密野望:成爲年輕一代 「唯一金融入口」》

《代幣化股票市場規模有望增長 2600 倍,誰將收益?》

01 以太坊十周年

7 月 30 日,以太坊迎來十周年,過去十年市值增長 3600 倍達 4500 億美元,成全球前三十資產,生態孕育穩定幣、DAO 等劃時代產品。本文解析其未來能否再獲百倍成長空間。推薦文章:

《以太坊,還有 100 倍的成長空間》

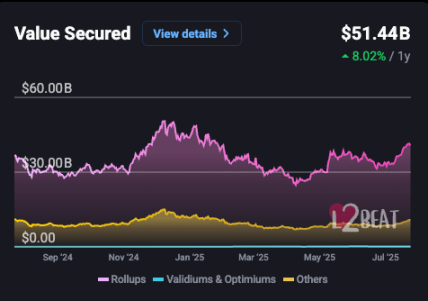

十年前,它以一紙白皮書點燃了去中心化的想象。十年後,它依然是加密世界的核心,卻不再是唯一的舞臺。推薦文章:

《一個世界計算機的十年之癢》

近期,PayPal 聯合創始人彼得・蒂爾投資以太坊礦企 BitMine 的消息震動市場。與此同時,多家企業持續增持以太坊。華爾街投行伯恩斯坦指出,以太坊財庫在質押獲收益時,面臨流動性與安全風險,企業需謹慎平衡,而這一局勢也備受各界關注 。推薦文章:

《以太坊財庫背後的風險困局》

02 監管動向

8 月 1 日,香港《穩定幣條例草案》正式生效。牌照競逐戰打響早已打響。推薦文章:

《香港穩定幣監管生效在即,牌照競逐戰打響》

更深層的變革正在進行,美國監管方面也在逐步深入。7 月 29 日,美國證券交易委員會(SEC)宣布批準加密資產交易所交易產品(ETP)的實物創建和贖回機制,此前,加密 ETP 主要採用現金創建和贖回模式,這一變化,大大降低交易成本並提高了效率。推薦文章:

《SEC 新標準公布,現貨 ETF 獲批潮即將上演?》

7 月 31 日,美 SEC 主席宣布「加密計劃」,旨在將美國打造成「全球加密之都」。該計劃將推動證券法規現代化,助力金融市場全面鏈上遷移,吸引加密企業回流,引領數字資產革命。讓我們來看看美國 SEC 主席 Paul S. Atkins 的演講:

《美 SEC 主席有關「加密計劃」演講全文》

加密貨幣這場曾被視爲「顛覆傳統金融的革命」,最終並未走上暴力對抗之路,反而與監管體系、政治共識深度綁定,成爲一種「被馴服的革命」。從衝擊傳統到尋求許可,從去中心化理想到中心化監管現實,這場「革命」的荒誕與矛盾,正是本文要剖析的核心。當叛逆者向體制低頭,背後是利益的博弈,還是時代的必然?推薦文章:

《穩定幣背後的權力遊戲》

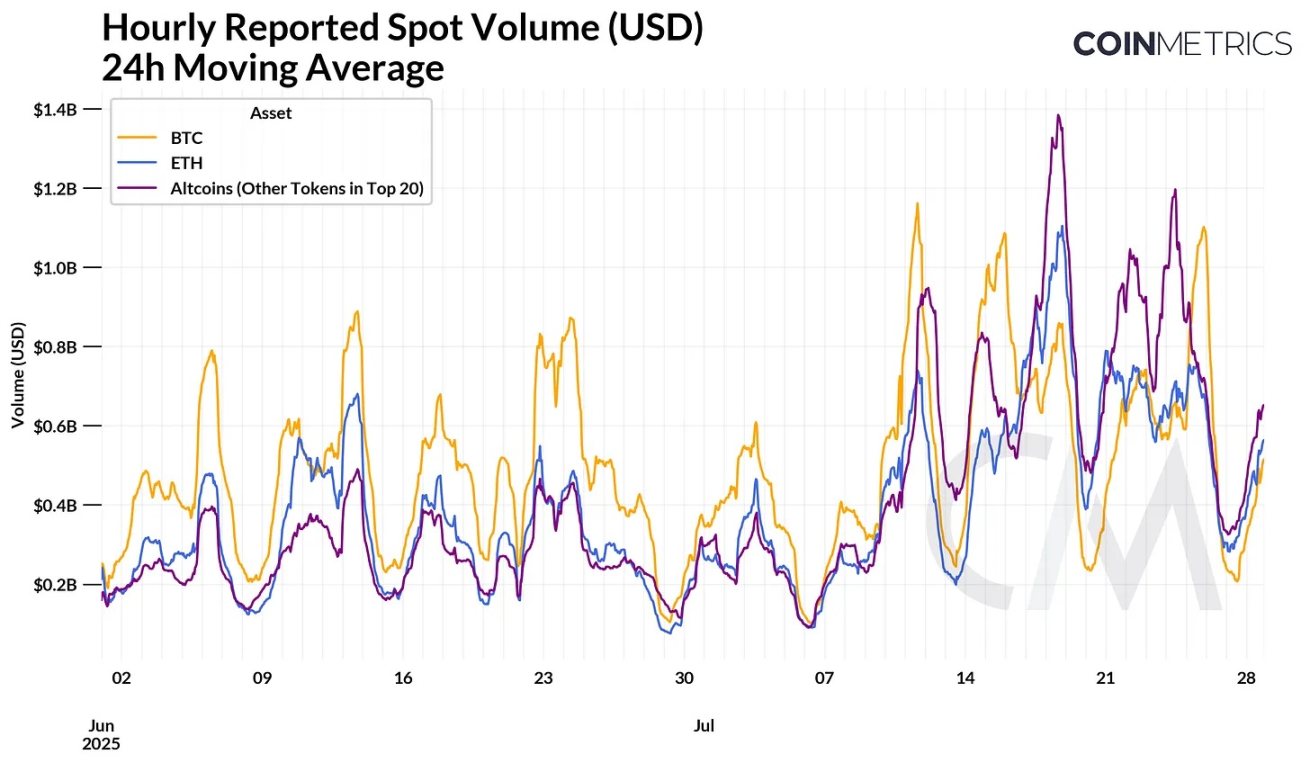

數字資產市場首次逼近 4 萬億美元大關,這是該行業發展的重要裏程碑。此輪最新漲行情源於結構性與週期性因素的共同作用,包括比特幣和以太坊現貨 ETF 的資金流入持續增加、數字資產資金管理公司加速增持,以及《GENIUS 法案》通過等重大監管突破。推薦文章:

《4 萬億市值之下:拆解加密貨幣市場的資金脈絡》

03 美股代幣化浪潮

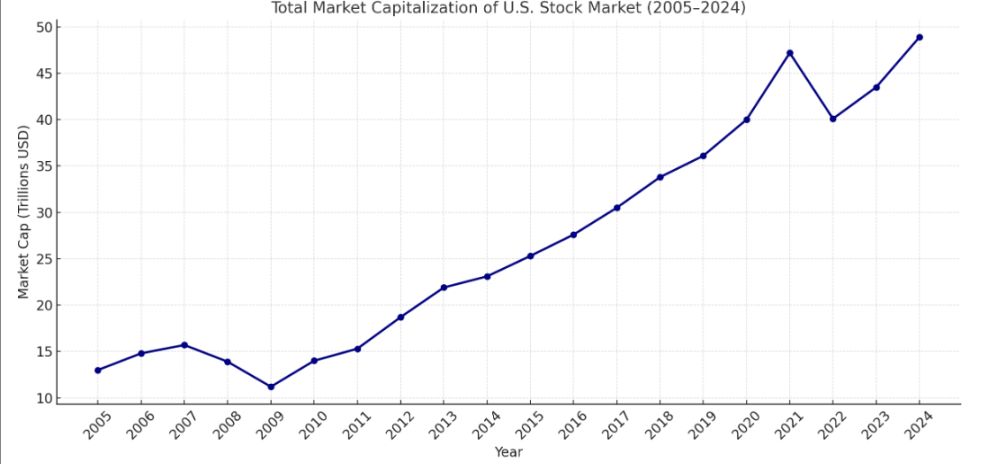

如果購買該類資產不再需要帳戶,不局限於地區與交易時間,那會發生什麼?僅用一部手機和加密錢包餘額,就能在隨時隨地買入美股巨頭的「股票」,這已經不是所謂的小說情節了,而是「美股代幣化」正在帶來的現實變革。推薦文章:

《如何讓美股再次偉大?》

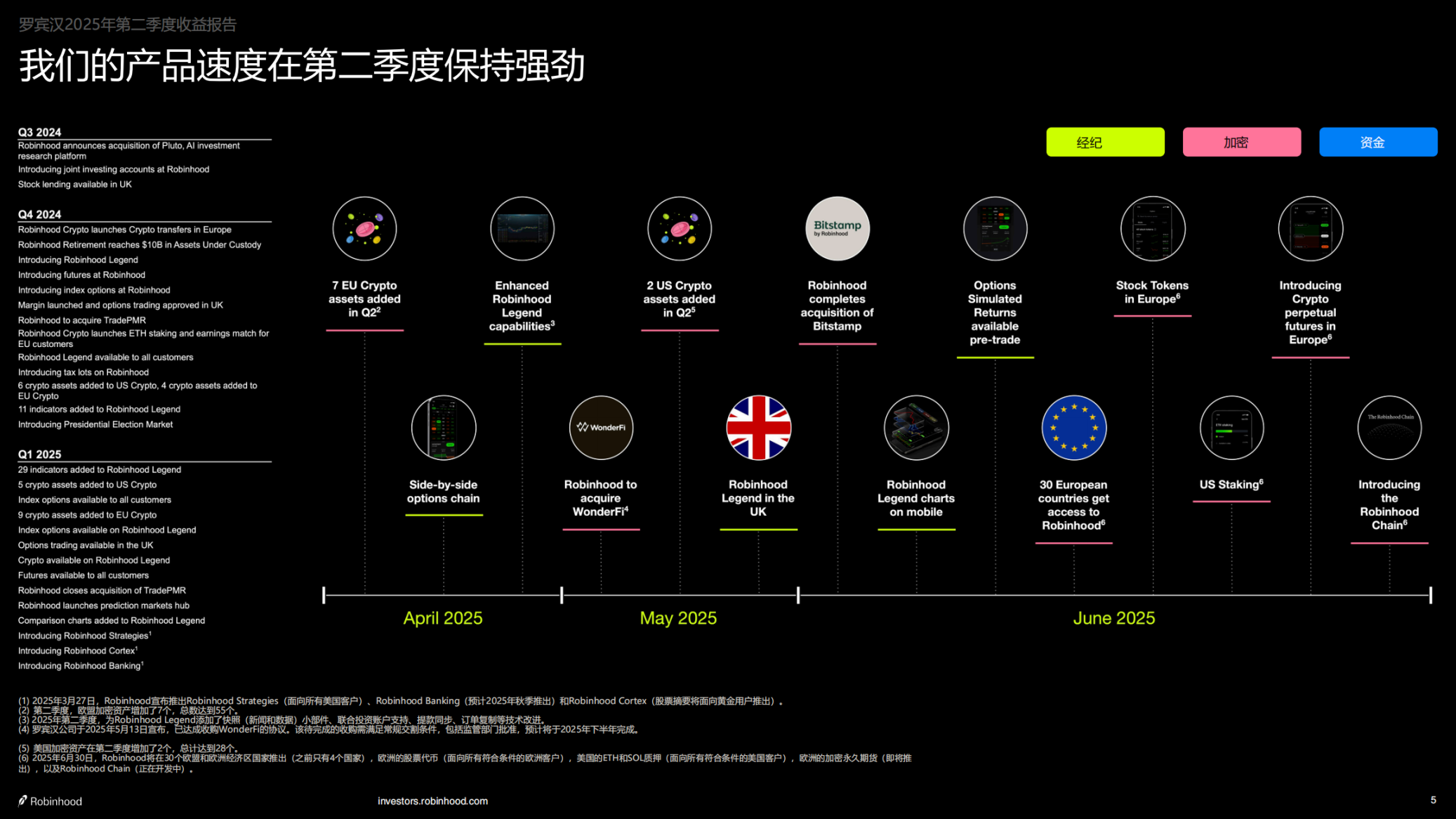

代幣化股票賽道代表項目 Robinhood 這次靠「炒幣」賺麻了。7 月 30 日,美國金融科技平台 Robinhood 發布了 2025 年第二季度財報,整體業務延續強勁增長勢頭,尤其是在加密貨幣領域的擴張表現尤爲突出。推薦文章:

《二季度淨利 3.86 億美元,Robinhood 這次靠「炒幣」賺麻了》

Robinhood 憑加密業務強勢崛起,股價創新高,市值近 980 億美元。其布局股票代幣、加密質押等,收購交易所拓展市場,劍指年輕一代「唯一金融入口」,野心可見一斑。推薦文章:

《Robinhood 的加密野望:成爲年輕一代 「唯一金融入口」》

代幣化股票市場現規模 5 億美元,若全球 1% 股票代幣化,2030 年或達 1.34 萬億美元,增 2680 倍。2025 年監管與基建成熟成推力,其與 DeFi 結合成獨特優勢,多方參與者正布局這一領域。推薦文章:

《代幣化股票市場規模有望增長 2600 倍,誰將收益?》